当前,随着经济形势的放缓与市场不确定因素的增加,民营及中小微企业不断面临资金链紧张的风险,促使它们在融资上展开激烈竞争。民营企业为了确保资金流动性,为赢得融资大战,冒着增加债务、杠杆率上升的风险也被迫参与这场“生死暗战”。然而,激发“融资大战”愈演愈烈的根源在于民企的“融资难”“融资贵”。如何“平息”民营及中小微企业间的资金“争夺战”?专业票据大品牌深度数科集团,以领先的科技服务平台和丰富的行业经验,通过企业的银行承兑汇票、商业承兑汇票等票据,巧用“银票秒贴”和“商票直融”等票据融资功能,为企业开打通便捷融资的“阳关大道”。

近年来,不少地方针对民营企业的生存空间不断挤压,在主要领域设置显性和隐形壁垒不断加剧,公平公正市场经济规则受到冲击,“民企歧视”现象有增无减,民企及中小微企业利用融资维持的“生命线”不断收紧。此外,由于国有企业在资金、技术、产品、人才等对民营企业生具有碾压式优势,不少民营企业在激烈的市场竞争中感觉到弱小无助,投资机会减少,投资风险加大,投资信心和投资意愿下降。

此外,民营企业发展融资空间不断被挤压、被边缘化。我国银行体系一直是政府主导的国有银行。相较于国有企业,银行贷款对于民营企业融资支持力度明显不足。由于民营企业尤其是小微民营企业,多数处于产业链末端,经营风险较大,又没有足够的抵押品和担保,小微民营企业融资难度更大、成本更高。小微民营企业由于规模和实力无法达到上市门槛,通常也很难通过股权融资来解决资金短缺问题。一些国有企业利用强大的融资能力,从银行贷款后转贷给民营企业,从中获取利息差。还有国有企业以股权投资形式进入民营企业,不参与企业经营,只拿固定回报但不承担投资风险。民营企业获得的融资额度仅是国有企业的50%,但融资成本却比国有企业高出47%。民营企业生存发展举步维难,营利能力越来越低,利润空间极度压缩,大量企业被逼入发展的“死胡同”。为了获得企业的一线生机,民企及中小微企业间的“互卷暗战”越演越烈,高成本的融资成为民企难承其重的“大山”。

作为专业票据大品牌,深度数科集团聚焦票据天然契合实体经济需求的优势,紧密贴合企业真实需求,巧用银行承兑汇票和商业承兑汇票等票据,为中小微企业打造出票据融资的“金钥匙”,有效化解中小微企业间的资金争夺战。银行承兑汇票因由银行作为承兑方,具有较高的信用评级,这使得民营及中小微企业在进行票据融资时更容易获得资金支持,降低融资难度。另外,银行承兑汇票因其高信用度,通常可以以较低的贴现利率进行贴现融资,这有助于中小微企业降低融资成本,相较于直接贷款或其他融资方式更为经济。此外,通过银行承兑汇票贴现,中小微企业可以在票据未到期之前获取资金,及时补充现金流,缓解资金周转压力,提高经营效率。在商业交易中,中小微企业使用银行承兑汇票作为支付工具,可以增强企业与上下游合作伙伴之间的信任度,促进顺利交易,有助于扩大业务合作机会。

无论是银行承兑汇票还是商业承兑汇票,均为中小微企业提供了便捷的融资工具,可以通过票据贴现迅速获得流动资金,避免因资金短缺而影响日常运营。相较于传统的贷款融资,票据融资的流程相对简化,中小微企业可以利用自身交易产生的票据进行融资,降低了融资的准入门槛。总的来说,银行承兑汇票和商业承兑汇票在帮助中小微企业获得融资、提升信用、优化现金流等方面具有重要作用,能够有效缓解企业在资金周转中的压力,避免民营及中小微企业因为“资金争夺战”而两败俱伤。

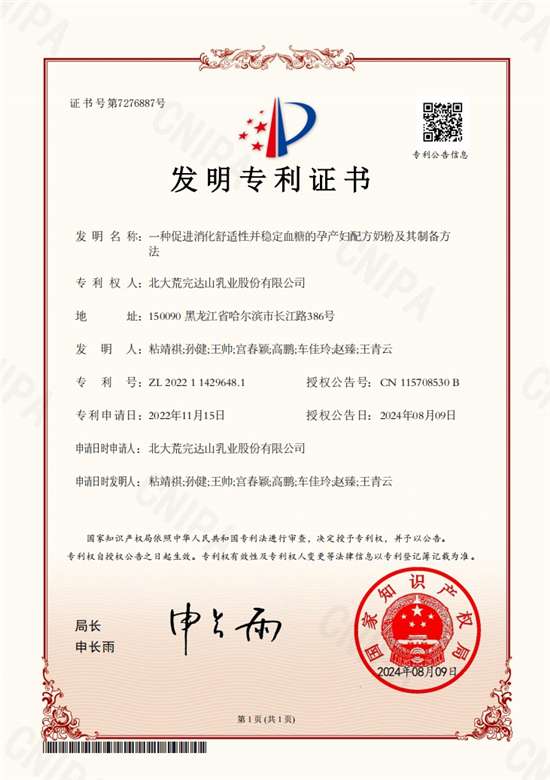

经过多年发展,作为专业票据大品牌——深度数科集团已成为票据服务行业头部数字科技型企业。截至目前,深度数科集团以山东为基点逐步迈向全国市场,聚合各类金融机构超40家,并链接各类B端场景超300个,集团共累计服务全国超20万家企业,普惠金融服务规模超768亿。未来,深度数科集团将继续秉持“让票据助力企业深发展”的使命,以科技创新为驱动,通过数字化赋能、创新产品、风险防控、社会责任等多方面努力,并充分发挥票据在融资、信用传递等方面的优势,助力民营及中小微企业实现深层次的发展,为我国经济社会的高质量发展贡献力量。