当金融扶持实体经济的政策与日益收紧的风险管控要求相碰撞时,银行从业人员难免陷入“想贷不敢贷”的两难境地。近期,合合信息旗下启信宝企业端产品”启信慧眼”发布“银行对公信贷解决方案”新版本,将人工智能、商业大数据技术和多家银行业务场景沉淀相融合,进一步提升银行对公信贷营销协同与风控能力。据悉,该方案自发布以来,已在上千家银行落地。

中小企业是扩大就业、改善民生、促进创业创新的重要力量。人民银行有关负责人曾表示,各金融机构要持续增加对科技创新、绿色发展、制造业等领域小微企业的信贷投放,支持培育更多“专精特新”企业。

成立初期的中小型企业经常存在缺乏抵押资产、征信数据等情况,对此类企业的授信评估成为了一个行业性的难题。中国人民银行曾在《中国小微企业金融服务报告(2018)》做过统计,发现我国中小企业的平均寿命在三年左右。与此相对的是,小微企业平均在成立四年零四个月后第一次获得贷款。中小企业平均寿命“三年魔咒”由此而来。

科技型企业是推动实体经济智能化转型的重要主体,其中,尚处于成长期的中小规模企业占据绝大多数,是政策扶持的重点对象。

银行拓客痛点:在变动的名单中理清“思路”

“政策鼓励银行对域内的科技型企业增加信贷投入,需要报送明细数据,工作量非常大。但我们银行此前没有针对高科技企业名单做专门的区分,想要深入做下去很困难。”江苏某农商行客户经理在采访中透露,和大型银行相比,中小型银行内部数据难以支撑拓客评估,业务人员也缺乏领域专业知识,对高科技企业进行资信评估和认定时难免出现遗漏。

即便是数字化基础较好,人力资源丰厚的大型银行,想要系统地掌握最新的优质中小企业名单也并不容易。

根据工信部《优质中小企业梯度培育管理暂行办法》,优质中小企业被分为创新型中小企业、专精特新中小企业和专精特新小巨人企业三大类,名单每年更新。2022年第四批国家级专精特新小巨人名单认定通过了4328家企业,相比较于第三批的2930家,增加了48%。除了国家级认定,专精特新企业还有省级与市级认定,这些名单公布于各个地方政府网站,零散的分布让名单搜索、整合、更新与筛选更加困难。

商业大数据技术的引入,可有效帮助业务人员在变动的名单中理清“思路”。以启信慧眼为代表的商业大数据科技产品推出了“专精特新企业库”、“专精特新小巨人企业库”等专项企业名单库,将国家级、省级、市级的专精特新认定名单整合为“知识数据”,现已涵盖多级专精特新小巨人企业,以及6万家专精特新中小企业,帮助银行及时找到优质企业,提供融资服务。

基于银行数字化转型及拓客需求,启信慧眼还推出了涵盖制造业单项冠军、隐形冠军、服务型制造示范企业、雏鹰企业在内的超过二十种科技认定企业库。通过使用科技企业、绿色企业名单挖掘功能,某股份制商业银行总行一年内累计从启信慧眼专题企业库中提取超过三百万条营销名单,助力其2021年度绿色信贷增速120%。

名单+商机模型,AI帮银行“万里挑一”

银行拥有了充足名单的基础上,还需要及时捕捉信贷营销信号,才能真正找到近期有资金需求的企业。能否及时捕捉到目标企业的营销信号,取决于银行是否能够及时了解企业的商机事件,以及对各类商机事件背后业务信号的敏锐洞察。

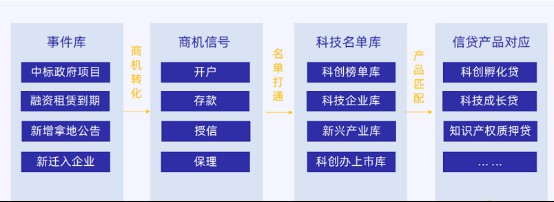

启信慧眼“银行对公信贷解决方案”包含“银行商机事件库”,基于“营销名单+商机数据挖掘+信贷产品规则模型”能力组合,自动化挖掘企业经营动态中的营销信号事件,并智能转化为“开户、存款、授信”等银行业务信号,让一线的客户经理迅速了解企业动态并提供基本精准匹配的信贷服务,提升营销效率。

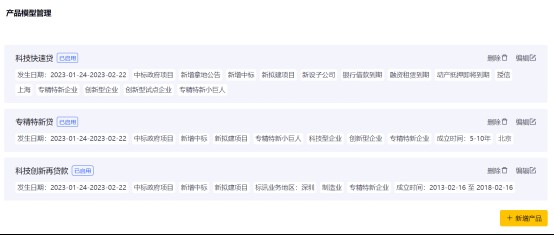

获取潜在营销名单后,银行便能够根据本行信贷产品规则,自主构建信贷产品模型,将模型应用在营销名单库及区域新增商机中,挖掘到符合信贷营销规则的精准商机,释放了大量商机过滤、清洗的时间和人力成本。据悉,2022年,某国有银行分行曾通过启信慧眼商机事件功能挖掘到一家高新企业信贷商机,完成千万级别信贷。