11月出口同比不及预期、穆迪调降中国主权债评级展望,反映国内经济现实与预期双弱,上周A股跌幅扩大。市场风格表现方面,成长>金融>消费>周期。资金面来看,上周美元指数小幅回升,人民币贬值压力有所增加;外资由流入转为流出,北向资金在上周单周累计净流出57.87亿(前值净流入39.23亿)。估值面来看,上周宽基指数估值集体下跌,其中大盘权重指数表现劣于中小盘指数;各板块估值水平多数下跌,其中消费板块的估值分位下跌幅度相对较多。

金鹰基金表示,有待国内重磅会议进一步明确,市场方向仍需耐心等待。政治局会议定调稳中求进、以进促稳、先立后破,增量信息有限,后续有待中央经济工作会议进一步明确和丰富政策内涵,届时市场对宏观经济预期或能更为明朗。另外,虽然市场当下对来年财政赤字率的预期仍有较大分歧,普遍担心过于严苛的财经纪律可能导致明年推动经济增长加快恢复的“弹药”不足,但中央加杠杆与地方政府杠杆优化的趋势已毋庸置疑,只是在节奏上存在见机行事的可能,因此也不用过分悲观。此外,地方特殊再融资债发行和来年专项债提前发行均需要宽松的宏观流动性环境予以配合,预计央行年末降准对冲资金压力概率偏大,随着外围美联储加息压力缓和,来年降息或亦可以期待。

近期美债维持在4.2%附近,美国非农数据反映出短期就业市场依然紧俏,而核心通胀中枢目前仍偏高,由此在转向降息之前需要保持更长时间的观望,预计12月美联储议息会议或不会释放太多增量信息,政策立场可能仍将维持中性略偏鹰,此前市场乐观的降息预期或有待修正。

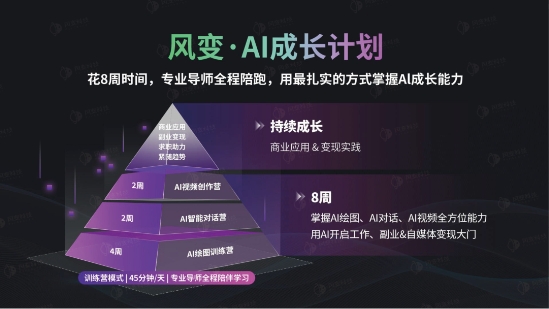

关注行业方面,金鹰基金建议均衡配置应对较快轮动。金鹰基金表示,在AI主导下的TMT成长板块再度活跃,但其后,短期上游资源和高股息策略或更值得关注。顺周期方面,当前市场经济预期已较悲观,优先关注需求平淡下供给收缩的上游周期(煤炭/钢铁/有色/化工),以及农业有自身跌价加速产能去化的独立机会。科技方面,电子、医药等处于产业趋势底部,中期维度有望改善,可逢低配置;卫星互联网、智能驾驶、机器人等科技主题中期维度仍值得保持关注。此外,对于宏观经济周期和产业周期没有方向上大变化的市场环境,以高股息为代表的稳健型配置策略或预期仍有相对好的表现,后续市场风险偏好如趋弱,偏稳健的高股息策略或能有超额收益,关注高分红能力的家纺、水电燃气、煤炭和钢铁、交运铁路港口等行业,以及分红比例有望提升,对应当前国企改革背景下的运营商、三桶油等领域。

风险提示:

本资料所引用的观点、分析及预测仅为个人观点,是其在目前特定市场情况下并基于一定的假设条件下的分析和判断,并不意味着适合今后所有的市场状况,相关指数、行业等的过往表现不代表未来表现,也不代表本公司旗下基金的业绩表现,不构成对阅读者的投资建议。基金过往业绩不代表未来表现,基金管理人管理的其他基金的过往投资业绩不预示基金的未来表现。投资有风险,投资需谨慎。您在做出投资决策之前,请仔细阅读基金合同、基金招募说明书和基金产品资料概要等产品法律文件和本风险揭示书,充分认识基金的风险收益特征和产品特性,认真考虑基金存在的各项风险因素,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策。本资料不构成本公司任何业务的宣传推介材料、投资建议或保证,不作为任何法律文件。本公司或本公司相关机构、雇员或代理人不对任何人使用此全部或部分内容的行为或由此而引致的任何损失承担任何责任。