《金基研》南国/作者 杨起超 时风/编审

2020年9月,国内提出了碳达峰、碳中和的目标和愿景,作为碳减排的重要领域,交通运输行业、发电行业以及工业生产领域向新能源转型是大势所趋。在碳中和目标背景下,新能源汽车产业面临着前所未有的发展机遇,同时以风电、光伏等清洁能源替代化石能源的革命正在加速到来,新型储能成为能源领域碳达峰、碳中和的关键支撑之一。湖南裕能新能源电池材料股份有限公司(以下简称“湖南裕能”)紧抓行业发展机遇,加快产能建设,经营规模持续扩大。

近年来,湖南裕能营收净利润呈爆发式增长态势,其近三年营收复合增长率大幅“领跑”同行,成长性优异。同时,湖南裕能加权平均ROE高于行业均值,盈利能力突出。作为专注于锂电池正极材料的高新技术企业,湖南裕能持续加大研发投入,不断开发和优化产品,其磷酸铁锂产品具有高能量密度、高稳定性、长循环寿命、低温性能优异等优点,得到了下游客户的认可。凭借稳定的产品性能和优质的客户资源,湖南裕能主要产品磷酸铁锂产销量增长迅速。据高工锂电数据,湖南裕能2020年、2021年在国内磷酸铁锂出货量排名第一。此番上市,湖南裕能拟募集资金进一步扩大产能,满足业务发展需要的同时强化自身规模优势,其未来发展值得期待。

一、双碳背景下动力及储能电池需求旺盛,行业发展前景广阔

近年来,全球生态环境问题日益突出,全球气候变暖等问题亟待解决,国内提出了碳排放在2030年前达到峰值,在2060年前实现碳中和的目标。随着全社会的清洁能源发展趋势日渐明朗,动力电池和储能电池行业迎来更广阔的发展空间,锂电池正极材料市场需求旺盛。

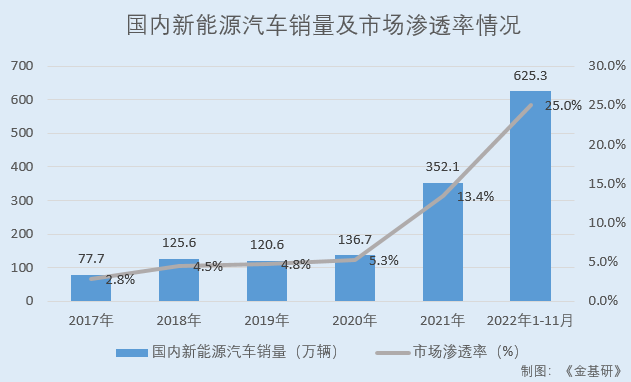

在动力电池领域,得益于下游新能源汽车行业的快速发展,国内动力电池市场规模迅速增长。

据中汽协数据,2017-2021年及2022年1-11月,国内新能源汽车销量分别为77.7万辆、125.6万辆、120.6万辆、136.7万辆、352.1万辆、625.3万辆,市场渗透率分别为2.8%、4.5%、4.8%、5.3%、13.4%、25.0%。

另据高工产业研究院(GGII)数据,2018-2021年,国内动力电池出货量分别为65GWh、71GWh、80GWh、226GWh。其中,2021年,国内动力电池出货量同比增长182.5%。

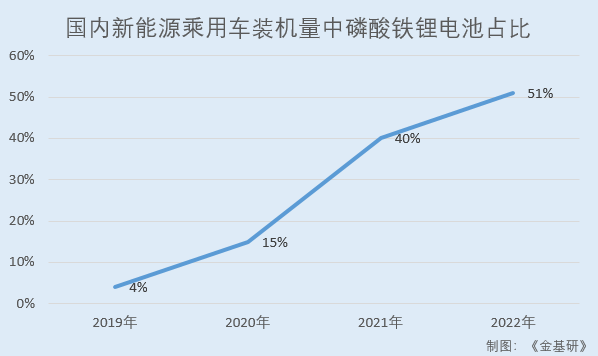

随着宁德时代CTP技术以及比亚迪刀片电池技术等新技术的推广应用,磷酸铁锂电池性能大幅提升,成本优势进一步凸显,在动力电池中得到更广泛的应用。

据高工锂电统计,2019-2021年,国内新能源乘用车装机量中,三元材料电池装机量占比分别为89%、82%、60%,而磷酸铁锂电池装机量占比分别为4%、15%、40%,磷酸铁锂电池占比大幅增长。2022年1-6月新能源乘用车装机量中,三元材料和磷酸铁锂电池装机量占比分别为49%和51%,磷酸铁锂电池占比超过三元电池。

另一方面,储能市场发展潜力巨大。作为近年来发展迅速的储能类型,电化学储能中的锂离子电池储能具有循环特性好、响应速度快的特点,是目前电化学储能中主要的储能方式。

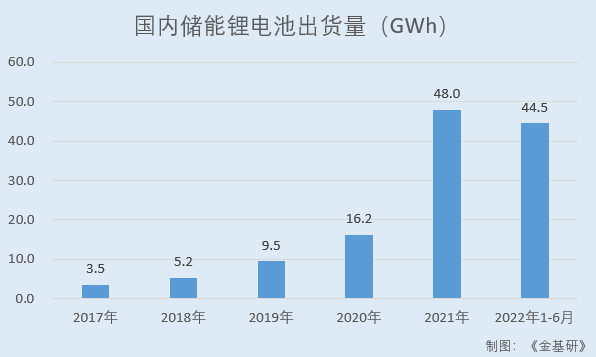

据高工锂电数据,2017-2021年,国内储能锂电池的出货量分别为3.5GWh、5.2GWh、9.5GWh、16.2GWh、48.0GWh,2022年1-6月国内储能锂电池出货量达44.5GWh,同比增长超200%。

在储能锂离子电池中,磷酸铁锂电池相比三元材料电池更具优势,是未来锂离子电池发展的主流方向,主要原因在于:储能电池主要关注电池生产使用的经济性,更多考虑电池成本、循环性能、全生命周期成本等因素。因此,磷酸铁锂电池因其低生产成本、高循环次数等优势备受青睐。

随着国内越来越多的磷酸铁锂版爆款车型如磷酸铁锂版Model3、比亚迪汉、宏光MINI接连发布,动力电池市场对磷酸铁锂材料的需求预计在未来仍将持续增长;由于储能电池对安全性能要求高,而对能量密度要求相对低,因此预计储能市场在未来的很长一段时间内将以磷酸铁锂为主,国内快速增长的储能市场将进一步带动磷酸铁锂材料出货量增长。

二、业绩爆增成长性优异,ROE高于行业均值盈利能力突出

持续增长的市场需求为湖南裕能业绩插上“飞翔”的翅膀。近年来湖南裕能营业收入及净利润呈爆发式增长态势。

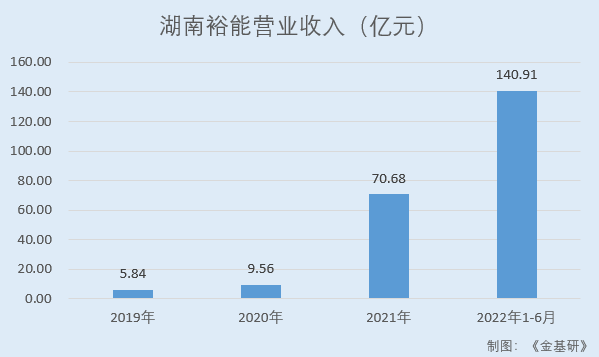

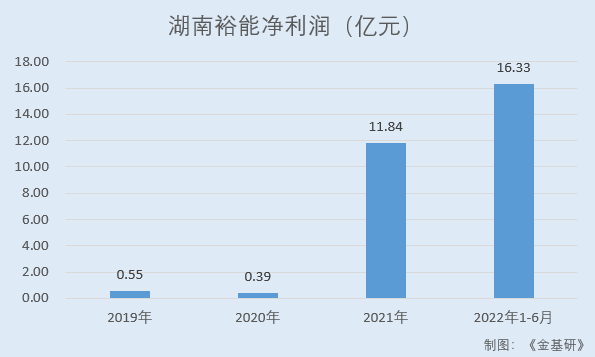

据招股书,2019-2021年,湖南裕能的营业收入分别为5.84亿元、9.56亿元、70.68亿元,近三年复合增长率达247.94%;净利润分别为0.55亿元、0.39亿元、11.84亿元,近三年复合增长率达362.93%。

到2022年1-6月,湖南裕能实现营业收入140.91亿元,同比增长875.06%;实现净利润16.33亿元,同比增长682.51%。

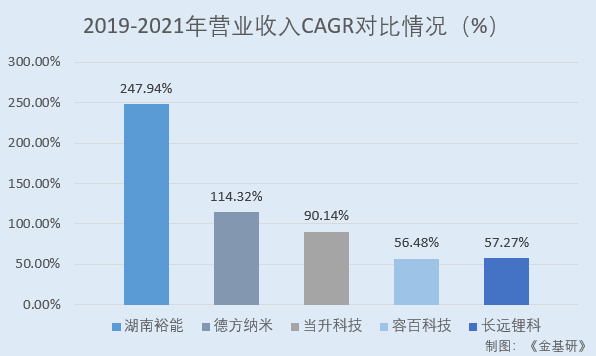

近年来,湖南裕能营业收入增速“领跑”同行业可比公司,表现出优异的成长性。

2019-2021年,湖南裕能同行业可比公司深圳市德方纳米科技股份有限公司(以下简称“德方纳米”)的营业收入CAGR为114.32%;北京当升材料科技股份有限公司(以下简称“当升科技”)的营业收入CAGR为90.14%;宁波容百新能源科技股份有限公司(以下简称“容百科技”)的营业收入CAGR为56.48%;湖南长远锂科股份有限公司(以下简称“长远锂科”)的营业收入CAGR为57.27%。

到2022年1-6月,湖南裕能同行业可比公司德方纳米的营业收入同比增长490.94%;当升科技的营业收入同比增长196.77%;容百科技的营业收入同比增长200.53%;长远锂科的营业收入同比增长169.16%。

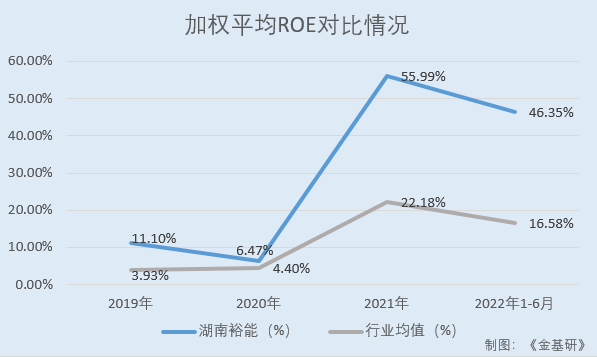

与此同时,湖南裕能的净资产收益率亦高于同行业可比公司均值,盈利能力突出。

据东方财富choice数据,2019-2021年及2022年1-6月,湖南裕能的加权平均ROE分别为11.10%、6.47%、55.99%、46.35%。

同期,湖南裕能的同行业可比公司德方纳米的加权平均ROE分别为12.55%、-2.74%、31.20%、33.31%;当升科技的加权平均ROE分别为-6.62%、11.97%、23.22%、9.24%;容百科技的加权平均ROE分别为2.41%、4.85%、18.41%、12.72%;长远锂科的加权平均ROE分别为7.38%、3.52%、15.89%、11.03%。

经金基研计算,2019-2021年及2022年1-6月,上述四家湖南裕能同行业可比公司的加权平均ROE均值分别为3.93%、4.40%、22.18%、16.58%。

可见,湖南裕能营业收入净利润快速增长,其营业收入增速大幅高于同行业可比公司,成长性优异。同时,湖南裕能加权平均ROE高于行业均值,盈利能力突出。

三、坐拥优质客户资源,引进战投宁德时代及比亚迪强化合作

依靠良好的品牌建设、稳定的产品质量、出色的管理团队,湖南裕能在行业内积累了优质的客户资源。

其中,湖南裕能客户覆盖2021年度磷酸铁锂动力电池装机量前五大企业中的四家企业,包括宁德时代、比亚迪、亿纬锂能、瑞浦能源。此外湖南裕能还广泛与其他企业建立了合作关系,包括蜂巢能源、远景动力、赣锋锂电、宁德新能源、南都电源(300068.SZ)、中兴派能、鹏辉能源(300438.SZ)等众多知名锂电池企业,客户构成具有多样性。

与此同时,湖南裕能与主要客户合作稳定。由于锂离子电池正极材料是锂离子电池的关键材料之一,其产品性能直接影响锂离子电池的性能。锂离子电池厂商需要对锂离子电池正极材料供应商进行严格的筛选,以便最大程度确保锂离子电池的产品性能和质量,且上述合作关系达成后通常相对稳定。

2021年,湖南裕能被宁德时代评为“2021年度优秀供应商”,被比亚迪评为“最佳合作伙伴”;2022年,湖南裕能获得蜂巢能源“最佳交付保障奖”。

此外,由于湖南裕能产品下游锂离子电池产业的市场集中度高,为进一步深化合作关系,湖南裕能于2020年12月增资扩股并引入了主要客户宁德时代、比亚迪作为战略投资者入股。

据高工锂电统计,2019-2021年及2022年1-6月,国内前五大动力锂电池厂商中排名前两位的宁德时代和比亚迪的市场占有率合计分别达到69.1%、61.9%、69.9%、72.9%。

引入宁德时代、比亚迪作为战略投资者,有利于进一步巩固湖南裕能与重要客户的合作关系、学习和借鉴先进管理经验以及更好地把握行业发展趋势。

2019-2021年及2022年1-6月,宁德时代、比亚迪向湖南裕能采购的金额合计分别为5.44亿元、8.71亿元、67.44亿元、118.62亿元,占湖南裕能营业收入的比例分别为93.18%、91.12%、95.43%、84.18%。

值得关注的是,湖南裕能众多客户与其签订了合作协议,锁定供货量。

2021年3月及2021年5月,湖南裕能与深圳比亚迪签署《产能合作协议》及其补充协议。比亚迪向湖南裕能支付2.5亿元预定金,约定支付预定金后第2个自然月起三年内平均每年对湖南裕能的采购数量不低于3.60万吨。

2021年5月,湖南裕能与与宁德时代签署了《磷酸铁锂保供协议》。宁德时代向湖南裕能支付磷酸铁锂产品的预付款5亿元,2022年-2024年三年内对湖南裕能的采购数量不低于8,500吨/月。

2021年10月,湖南裕能与深圳比亚迪签署了《第二次产能合作协议》。约定深圳比亚迪向湖南裕能支付人民币6亿元预付款,比亚迪保证自2022年6月份起三年内每年对湖南裕能的采购数量不低于6.00万吨。

2021年7月,湖南裕能与惠州亿纬动力签署了《合作协议》,约定惠州亿纬动力支付1亿元预定金,支付预定金次月开始延后6个自然月起三年内每年对乙方的采购数量不低于7,200吨。

2021年9月,湖南裕能与蜂巢能源签署了《货物供应保证框架协议》,约定蜂巢能源向湖南裕能支付8,000万元预定金,支付预定金次月开始计算的第9个自然月起至2025年,其中2022年对湖南裕能的采购数量不低于7,200吨,2023-2025年每年对湖南裕能的采购数量不低于9,600吨,2023-2025年蜂巢能源每月实际采购量允许在每月800吨的基础上±10%内波动。

综上,湖南裕能客户资源优质,且通过引进战略投资者进一步巩固与核心客户的合作稳定性。同时,湖南裕能众多客户通过支付预付款,提前锁定供货量,其业绩增长具有可持续性。

四、国内磷酸铁锂出货量居首,募资扩产进一步强化规模优势

作为国内主要的锂离子电池正极材料供应商,湖南裕能专注于锂离子电池正极材料研发、生产和销售,其主要产品包括磷酸铁锂、三元材料等锂离子电池正极材料,目前以磷酸铁锂为主。

据招股书,2019-2021年及2022年1-6月,湖南裕能磷酸铁锂产品销售收入分别为5.57亿元、9.29亿元、69.38亿元、140.20亿元,占主营业务收入的比例分别为95.77%、97.38%、98.56%、99.70%。

值得一提的是,正极材料生产投资规模大、工艺流程长、技术含量高,正极材料生产企业的市场份额、资金实力是其行业竞争力和下游客户采购决策的重要影响因素。

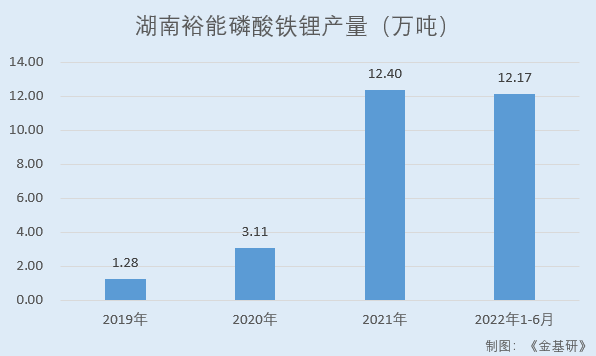

近年来,湖南裕能磷酸铁锂产品产销量增长迅速。2020年和2021年,湖南裕能的磷酸铁锂出货量分别为3.14万吨、12.13万吨,根据高工锂电统计,市场份额约为25%和25%,均排名行业第一。湖南裕能磷酸铁锂产品产销量快速增长,规模优势显现,这也将进一步推动其长期持续快速发展。

产能规模提升带来规模效应,有助降低单位制造费用、人工成本等半固定成本,同时规模化采购有助于提高湖南裕能原材料采购的议价能力。

在市场需求快速增长的情况下,尽管湖南裕能与众多客户达成了合作意向,但其目前产能规模尚难以充分满足持续增长的市场需求。目前,湖南裕能在湖南省湘潭市、广西壮族自治区靖西市、四川省遂宁市、贵州省福泉市、云南省安宁市设有五个生产基地。

据招股书,2019-2021年及2022年1-6月,湖南裕能主要产品磷酸铁锂产能分别为1.42万吨、2.94万吨、10.55万吨、13.40万吨,产量分别为1.28万吨、3.11万吨、12.40万吨、12.17万吨,2020年第四季度以来,湖南裕能产能相对紧张。

需要说明的是,湖南裕能所处的磷酸铁锂下游市场保持供不应求状态,2022年上半年产量低于产能系受湖南裕能湖南生产基地磷酸铁锂三期、贵州生产基地部分产线投产并逐步爬坡影响。

此番上市,湖南裕能募投项目中“四川裕能三期年产6万吨磷酸铁锂项目”以及“四川裕能四期年产6万吨磷酸铁锂项目”是其主营产品磷酸铁锂的扩产项目,在湖南裕能现有核心技术基础上,进一步提高自动化水平和产品性能,项目投产后将有效提升其磷酸铁锂产能规模,缓解产能不足问题,更好地满足下游客户需求。

五、持续加大研发投入,八大核心技术助力产品性能提升

锂电池正极材料属于高技术含量的产业,对生产企业的研发和工艺开发能力都有着不低的要求。技术和工艺水平是湖南裕能保持产品市场竞争力的核心要素。

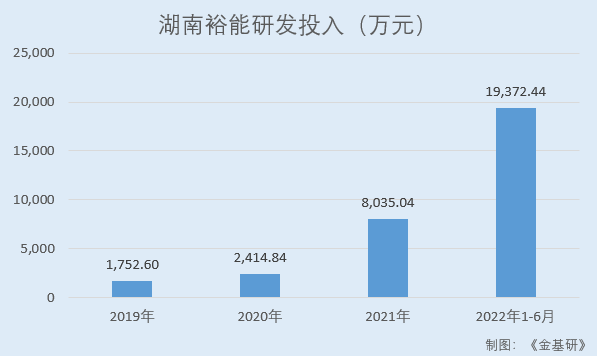

作为专注于锂电池正极材料的高新技术企业,湖南裕能持续加大研发投入,以开发安全性更好、能量密度更高的锂电池正极材料。

据招股书,2019-2021年及2022年1-6月,湖南裕能研发投入分别为1,752.60万元、2,414.84万元、8,035.04万元、19,372.44万元。

为配合科技创新和产品研发,湖南裕能成立研究院和技术部,研究院承担新产品、新工艺、新技术的研究,主要从市场研发需求进行理论研究;技术部负责按照技术要求做成产品并负责新产品的导入和量产,并与研究院及时沟通与合作,共同进行新技术、新工艺和新材料的研发与应用工作。湖南裕能的创新研发管理体系能够保证其技术和产品的先进性。

截至2022年6月30日,湖南裕能拥有国内专利45项,其中发明专利6项,实用新型专利39项。

在多年生产实践中,湖南裕能掌握了动力学性能改进和均一性控制技术、电导率综合改善技术、高能量密度应用技术、能量密度提升技术、能量密度与动力学性能一体化提升技术、高容量多元正极材料生产技术、单晶高镍型三元材料的控制合成技术、三元正极材料表面改性技术等八大正极材料生产核心技术,其产品工艺能够有效提高正极材料产品性能,在行业内具有创新性。

需要说明的是,湖南裕能相关产品的技术性能和产品品质在很大程度上依赖于其拥有的多项核心技术和工艺。而优越的产品性能是湖南裕能磷酸铁锂产销量快速增长的重要因素。凭借产品性能的优势,湖南裕能的产品市场认可度高,品质口碑良好,竞争优势明显。

首先,湖南裕能生产的磷酸铁锂产品质量在行业内优势突出,具有高能量密度、长循环寿命、低温性能优异等特性。其次,湖南裕能产品生产工艺控制在行业内是佼佼者,产品质量稳定可靠,具有高稳定性。最后,湖南裕能通过优化工艺、提高自动化程度等多种途径提升产品性价比。

未来,湖南裕能将把握新能源汽车和储能市场快速发展机遇,深耕磷酸铁锂和三元材料行业市场,依托自身在材料制造领域的技术积累和竞争优势,坚持以创新为动力,以客户为中心,不断提升核心竞争力,为客户提供高性价比的产品。

免责声明:市场有风险,选择需谨慎!此文仅供参考,不作买卖依据。