对于投资者而言,全球金融形势风谲云诡的2022年,在不少人心中势必留下了里程碑式的印象。

那么,2022年,你的“小金库”还好吗?

一、理财风格切换,“求稳”更受欢迎

往年“撑死胆大的、饿死胆小的”是不少投资者的座右铭,但是在市场行情变化较大的当下,依然奉行这个原则估计已经在坑里趴着了,老王就自认为是这么一个“大冤种”。

作为绝非杜撰、有着数十年投资经验和一肚子苦水的新晋“老韭菜”,老王今年可谓是体会了一把“波澜壮阔”的投资人生。

这家伙靠着全家的支持攒了一点本钱,投资一套小房产,如今楼市行情一般,不想亏本出售,等于暂时套在手里了。想涨个房租缓解一下贷款压力,一下把租客吓走了……

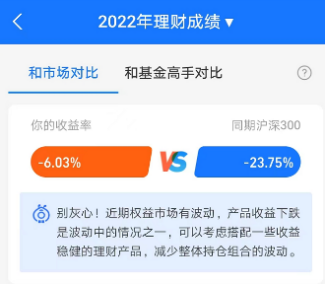

再说说从几年前起,持续走高的基金热,老王也曾津津乐道,如今他的账户是这样的……

来源:某基金个人账户

至于老王过去差点跟风卖房也要筹资参与的让他又爱又恨的股市,如今他已不忍向外人展示自己的账户,但喜欢对投资侃侃而谈的他还是打开了一个自认为有参考性的空白账户,这个账户是这样的……

来源:上一季度某空白证券账户(0收益,成绩就不多说了)

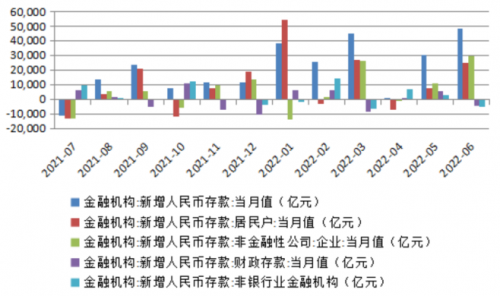

场面一度有点尴尬……为了给老王打打气,我们讨论了投资理财的新风向,不少人可能敏感的察觉到,“安全稳健”或为近期的主旋律! 因此,存银行,又成为了新的潮流,根据国家发改委数据显示:“上半年人民币存款增加18.82万亿元,同比多增4.77万亿元。其中,住户存款增加10.33万亿元,同比多增2.88万亿元。”

数据来源:国家发改委

按最新人口普查的14.13亿人口计算,平均每人仅6月就多存了三千多块。正是基于大环境短期的不确定性,使得人们投资预期趋稳、储蓄意识增强。

不过即便存款风头正健,老王还是不置可否,因为作为老手,他深知存款利率持续呈现下行趋势。曾今沧海难为水,数十年前的高额利率养肥了老王的预期,如今他不太看得上当下存款利率,而且还不易周转……

(数据来自各大官网或媒体披露,四舍五入至小数点后两位)

不过既然是老手,金融三驾马车里的银行、证券、保险,老王都有参与,面对今年的市场风格,他深感保险用于财富管理也许是个出乎意料的良方,首先保险很安全,其次选对了险种它的收益还很不错!

不要一提到保险就想到得病啊、意外啊,作为金融工具,保险依然离不开财富管理这个原则,只不过其更注重保障,其实保险中的年金险就很适用当下稳健的财富管理风格。以“平安御享财富(2023)年金保险”(以下简称“御享财富”)为例:

1、只需短期投入,就能锁定不错的收益

比如,最短仅需3年投入(交费期间可选3年或5年),第5-7年,每年可领取“御享财富”高达60%年交保费的生存金。第8年,即可领取100%“御享财富”基本保额的满期金。年金确定给付,不受外界环境变化等影响,稳定得很。

2、搭配聚财宝万能账户,实现财富再增长

根据个人的实际保障需求和经济承受能力,购买“御享财富”,还可以搭配“平安聚财宝(2021)终身寿险(万能型)”(以下简称“聚财宝”)。生存金、满期金如果到期不取出,还能选择放入聚财宝万能账户,实现再次增值。

来源:官网披露。(注:历史业绩不代表对公司未来经营业绩的预期,结算利率超过最低保证利率的部分是不确定的。)

3、可贷可领,灵活周转

“御享财富”与“聚财宝”在满足贷款规则的情况下,均可提供保单贷款,最高可贷两者现金价值之和的80%,且不影响约定利率。而在满足领取规则的情况下,还可部分领取聚财宝保单账户价值,做到灵活周转。

4、“双被保人”设计,还能智慧传承

持续增值的聚财宝万能账户,可以通过设置双被保人形式,让“御享财富”主险的保险期间自主险合同生效时起,直至两个被保人中最后一人身故时终止。这样一来,既能加大财富积累周期,又能实现财富接力。同时双被保人设计也很灵活,通过双被保人变成单被保人的系列操作,还能将这份蕴藏财富智慧的增值工具传递给下一代,财富陪伴孩子一同成长,为孩子的人生增添底气。总的来看,“御享财富”既具备安全性,又兼顾收益性,而且支取方式灵活,功能更多,保障还长期有效。符合多数投资者“稳中求进”的预期。

我国经济的长期向好不言而喻,无数投资者们,其实是对未来抱有信心且向往勤劳致富的积极分子。老王也是这批人之一,在理财风格切换,“求稳”更受欢迎的当下,他认真考虑,确实可以挪出一部分资产,放进像“御享财富”这样的优质保障里。

二、解决了当下困惑,未来财富又该何去何从?

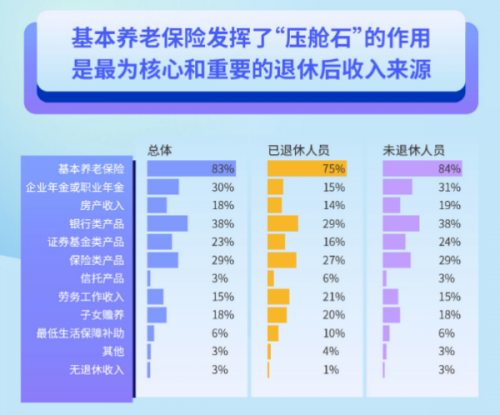

和老王一样,“小金库”不是很太平的还有老李一家,为什么是一家子?因为老李夫妻临近退休,养老问题对家庭而言可谓牵一发而动全身,忙碌了大半辈子,等到真要退了,才反应过来俩人好像压根没为养老准备什么“小金库”……最大的准备可能就是被动存入的社保里的养老金。多数人想必也和老李情况雷同。

来源:中国保险资产管理协会“中国养老财富储备调查报告2021”

但老李夫妇算了算,俩人属于私企员工,以后仅靠基本养老金生活,无疑是来了个消费大降级。仅靠银行存款,光靠利息肯定不够,但动用本金又怕坐吃山空。投资一些高收益的理财产品,这个年龄更是冒不起这个险。靠子女赡养吧又不想拖累他们……

曾经倒是买了理财保险,可是都是给孩子买的!现在养老用不上。可是再想买,年纪又不太合适了,不是不能买,就是不划算……一想到不久后,再想维持同样的生活档次可能就要面临入不敷出的窘境,更别说在孩子婚嫁等必要开销上的支持,老李想想就为自己曾经的草率深感伤不起。

还好因为跟那个喜欢投资喜欢折腾的老王一个圈子,得知了“御享财富”这个现阶段自己也能投的年金险,顺藤摸瓜,老李惊喜地发现,年金险中原来也有不少专为养老准备的品种,几年快速投入,就能为养老做好专项储备!比如“平安御享财富(2023)养老年金保险” (以下简称“财富养老”),正好能解决自己养老储备的困惑。

1、首先,投保年龄拓展、配置迅速

作为专属养老财富工具,“财富养老”投保年龄上限拓宽至80岁,且增加趸交(一次性交清)功能,即便早年没为养老做什么规划,也能在这里快速完成保障配置。

2、同时,短期投入、快速给付

交费期可选趸交、3年交或5年交,短期即可完成养老专项储备,最早首个保单周年日即可领取财富养老的第一笔养老金,具体根据交费期,领取相当于年交保费的8%、20%或25%。保险期间内,这笔养老金每年都可领取。而保险到期后,还能一次性领取100%“财富养老”基本保额的满期金,规划、储备两不误。

3、再者,安全增长,收益乐观

“财富养老”也能和聚财宝万能账户(包含:平安聚财宝(2021)终身寿险(万能型)、平安聚财宝(2021)养老年金保险(万能型),以下都简述为“聚财宝”)组合搭配,“财富养老”的养老金、满期金如果不急用,则可以选择放入聚财宝万能账户持续增值。

来源:官网披露(注:历史业绩不代表对公司未来经营业绩的预期,结算利率超过最低保证利率的部分是不确定的。)

4、而且,灵活支取,应急无忧

“财富养老”与“聚财宝”在满足贷款或部分领取规则的情况下,也可提供保单贷款或部分领取。在不影响养老规划的前提下做到灵活周转。

整体看来,“财富养老”同为“御享”产品系列,拥有许多和“御享财富”相同的优势,比如安全稳健、灵活支取等等,而作为专注于养老的年金险,其还具有符合养老需求的科学领取规划,和快速弥补养老规划缺失等养老专属功能。能解决不少长者养老筹备不足的痛点。

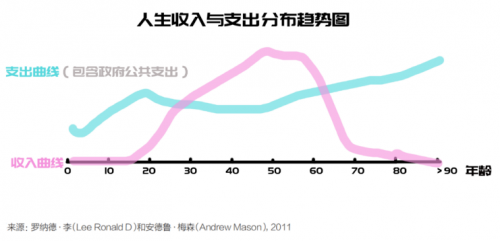

随着长寿时代来临,面临逐渐变长的退休岁月,做好规划保障品质生活变得越发重要。老李夫妇打拼大半生,自然也想舒舒服服安享晚年,即便早年想的太少,现在看来在养老年金险的帮助下,打造养老“小金库”还真能临阵磨枪……

三、如何把握财富,你有答案了吗?

我们每个人拼搏奋斗,甚至在财富市场上孜孜不倦地琢磨,只不过是希望能拥有更好的生活而已。但并非人人都是财富管理专家,未免自己行差踏错,留下遗憾,借助专业机构的投资实力往往比单打独斗更靠谱。

“财富养老”和“御享财富”的“老东家”平安,就是这么一个靠谱的角色,作为市场大型机构投资者,拥有稳定的投资实力和专业的风控策略以分散大环境动荡所带来的风险,能够有效减少单一资产波动对整个投资组合的影响。这也是为什么前文中一直出现的“聚财宝”近7年来利率都稳定在4.7%-5%之间。

未来的投资市场,依然暗伏各种不确定的风险。唯一可以确定的是,如果拥有一个陪衬得起的保障,支撑你我,“小金库”在风险面前的底气,将会截然不同。里程碑式的2022马上就要过去了,面对2023,你是否已经做好准备了呢?

免责声明:市场有风险,选择需谨慎!此文仅供参考,不作买卖依据。